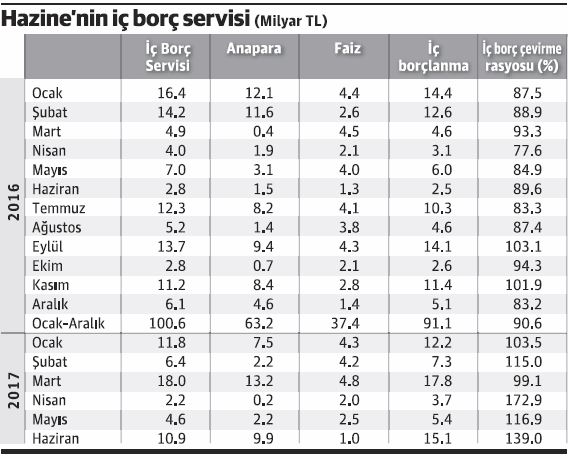

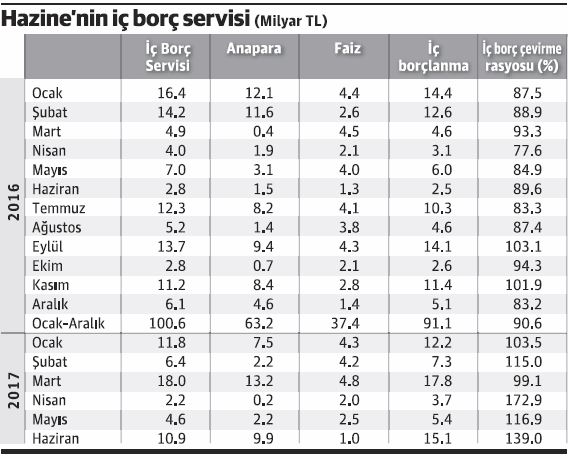

Bütçedeki açık ilk 5 ayda 11.5 milyar liraya ulaşınca, Hazine borca yüklendi. Hazine’nin bu ay toplam borç yenileme oranı yüzde 139, piyasadan borç yenileme oranı ise yüzde 151’le rekor seviyeye yükseldi. Böylece Hazine 8 yıl sonra yeniden net borçlanıcı konumuna geldi. İç borç çevirme oranı 2001 ve 2009 krizlerinde dahi bu seviyelerin çok altındaydı.

Dünya gazetesinden Ece Ceyhun'un haberine göre Hazine, Lehman krizinin damga vurduğu 2009 yılından bu yana ilk defa, yeniden piyasadan ‘net borçlanıcı’ konumuna geçti. Hazine’nin fazla borçlanacağını bilerek yıla başlayan piyasa için sürpriz ise borçlanacağını açıkladığı miktarın çok ötesinde para çekmesiyle geldi. Borçlanmadaki bu aşırı sapma piyasayı endişelendirdi.

2001 krizi sonrasında her 100 TL’lik ödemesine karşılık yaklaşık 15-20 TL’yi piyasada bırakan Hazine, yılbaşından bu yana ise her 100 TL’lik ödemesine karşılık fazladan 10 lirayı da piyasadan çekti. Sadece bu ay yapılan borçlanmaya bakıldığında ise bu rakam 100 TL’ye karşılık 50 TL fazladan borçlanılması anlamına geliyor.

Hükümet kararları etkili oldu

15 Temmuz’un ardından soğuyan ekonomiyi canlandırmak için hükümet peş peşe kararlar aldı. KOSGEB hibeleri ve KGF kefaleti ile krediler canlandırıldı. Sosyal güvenlik primlerinin ötelenmesinden, vergi ve istihdam desteklerine kadar Ankara’dan neredeyse her hafta bir karar çıktı. Bunun sonucunda geçen yıl aynı dönemde 9 milyar lira fazla veren bütçe bu yıl 11.5 milyar TL açık verdi. Artan açığın finansmanı ise borçlanma ile destekleniyor.

Hem iç, hem dış borçlanmaya yüklenildi

Bütçe açığının ve dolayısıyla kaynak ihtiyacının arttığını söyleyen T-Bank Başekonomisti Veyis Fertekligil, Hazine’nin hem iç hem dış borçlanmaya yüklendiğini belirtti. Fertekligil, bu dönemde global risk iştahının da etkisi ile Hazine’nin depolarını önden yüklemeli doldurduğunu vurguladı. Piyasada, önümüzdeki dönemde faizin daha da yükseleceği ya da daha çok kamu harcaması yapılacağı için Hazine’nin bu şekilde borçlandığı yorumları da yapılıyor.

BGC Partners Başekonomisti Özgür Altuğ, Hazine’nin geçen hafta yapılan ihalede yurtdışından gelen talebi karşılandığını anlatırken “Global yatırımcıların, Türkiye dahil faizi yüksek ülke varlıklarına talebi yüksekti” dedi.

Öngörülebilir olmaktan uzaklaştı

Analistler, daha çok kamusal harcama ya da daha yüksek faiz için değil temmuz borçlanmasında elini rahatlatmak için Hazine’nin önden yüklemeli borçlanmaya gittiğini belirtirken esas bundan sonra Hazine’nin ne yapacağına odaklanmış durumda. Nitekim bir bankanın Hazine yöneticisi “Öngörülebilir olmaktan uzaklaştı” yorumunu yaptı. Bu ay 7.1 milyar TL’lik iç borçlanmaya karşılık 7.7 milyar TL borçlanacağını ilan eden Hazine’nin, toplamda kira sertifikası ihracıyla birlikte 12.4 milyar TL borçlandığına işaret eden başka bir bankanın Hazine yöneticisi de, “Hazine’nin ilan ettiği borçlanma rakamını bu kadar üstten ıskalaması endişe verici. Ama aynı endişeyi yapacağı borçlanmanın çok altında bir rakamla tamamlasaydı da duyardık. Rakamlarda ufak miktarlı değişikler her zaman olabilir. Dolayısıyla temmuz ve ağustosta borçlanmayı nasıl götüreceği önemli. Geçen ihalelerde talep vardı ama talebin düşük olduğunu gördüğümüz bazı ihalelerde de yüksek borçlandı” yorumunu yaptı.

Faiz baskısı yaratıyor

Hazine’nin fazladan borçlanmasının devam etmesi halinde ise piyasada ‘faiz’ baskısı yaratacağı düşünülüyor. “Hazine fazladan borçlanmasaydı benchmark tahvilde yüzde 11’lerin üzerini değil yüzde 10’ları konuşuyor olurduk” diyen bir bankacı “Zor bir yıl olduğunu bilerek 2017’ye başladık. İstisna bir yıl olacağını tahmin ediyorduk. Aynı 2009’daki gibi borçlanmayı artıracağını ve iç borç çevirme oranında yüzde 100’leri aşacağını biliyorduk. Ama yüzde 110-115 açıklanan oranın yüzde 150’yi aşması piyasayı baskılar. Yüzde 150 bile olacaksa bunu öngörebiliyor ve biliyor olmamız lazım” dedi.

BGC Partners Başekonomisti Özgür Altuğ’a ise oranın benzer seyirde gitmesinin yaratacağı etki sorulduğunda şöyle cevap verdi: “Hazine, temmuz ve ağustosta da iç borç çevirme rasyosunun yüzde 115’lerde olacağını açıkladı. Önümüzdeki 3 ay boyunca bu oranın yüzde 130- 150 aralığında gitmesi faizleri bir ‘tık’ daha yukarı çeker. O zaman yüzde 11 bile zor olur.”

Kriz dönemlerinden daha kötü

Hazine, 2009 yılı hariç, 2001 krizinden beri iç borç çevirme rasyosunu ağırlıklı olarak yüzde 90’ın altında tutuyor. 2009 yılında yapılan fazladan borçlanmada dahi oranlar bu yıl görülen oranların altındaydı. 2009 yılında yüzde 104 ortalama iç borç çevirme rasyosunun ardından Hazine, oranı bu defa yüzde 85’lerin de altına neredeyse yüzde 80’e indirmişti. Şimdi 1990’lardan bu yana ilk defa bu seviyeleri yeniden konuşan piyasada 6 aylık rasyo yüzde 120’nin üzerinde hesaplanıyor.

Yabancı hem hisse hem de DİBS aldı Yurt dışında yerleşik kişilerin portföyündeki hisse senedi ve DİBS piyasa değeri geçen hafta artış gösterdi. Merkez Bankası’nın haftalık bülteninde yer alan bilgilere göre, bir önceki hafta 47 milyar 13,7 milyon dolar olan hisse stok miktarı 47 milyar 830 milyon dolara, 30 milyar 118,7 milyon dolar olan DİBS stok miktarı ise 31 milyar 221,6 milyon dolara yükseldi. Aynı dönemde repo miktarı 2 milyar 781 milyon dolardan 2 milyar 745,9 milyon dolara, özel sektör tahvil ve bonoları ise 881,4 milyon dolardan 911,7 milyon dolara geldi. Piyasa fiyatı ve kur hareketlerinden arındırılmış olarak hesaplandığında hisse senedi değerinde 252 milyon dolar, DİBS değerinde 755,6 milyon yükseliş yaşanırken, repo değerinde 69,8 milyon dolar düşüş gerçekleşti. Özel sektör bonolarında ise 30,3 milyon dolar artış gözlendi.

Bankalara para kalmadı

BGC Partners Baş Ekonomisti Özgür Altuğ, hükümetin büyümeyi desteklemek için pek çok adım attığına işaret ederken şu değerlendirmeyi de yaptı: “Hazine mevcut durumda piyasada para bırakmıyor. Bütçe üzerindeki yükle borçlanan Hazine, büyümeyi destekleyici adımların etkisini de azaltıyor. Son 6 yıllık ortalamada Hazine, her yıl piyasada 20 milyar lira para bırakıyordu. Bu 20 milyar TL ekonomiye akması için, bankaların eline bırakılan bir miktardı. Ama şimdi iç borçlanma rasyosunu yüzde 110’a çıkartmak bile 10 milyar TL’nin fazladan çekilmesi anlamına geliyor.”