Faiz yüzde 3 iner de sonucu yazı mı tura mı?

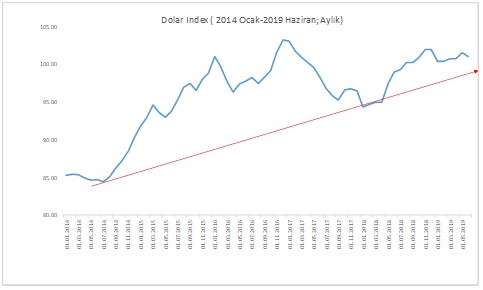

Gerilim her arttığında; ısrarla, yine yeniden tercih edilen para birimi USD’dır. Dolar endeksi DXY Kasım 2017-Haziran 2019 döneminde en düşük 94.33’ü, en yüksek 102.00’i ve ortalamalarda da 98.93’i görmüştür. Yılın ikinci çeyreğine geldiğimizdeyse, en düşük 100.75, en yüksek 101.57 olmak üzere 101.13’ler civarında seyretmektedir. Küresel ticaret savaşları ya da Iran-ABD gerginliği bile, USD ilgisini kesemiyor. Grafik, 2014 Ocak-2019 Haziran dönemindeki soluksuz yükselen dolar endeksi eğilimini göstermektedir. G-20, küresel ticaret anlamında şimdilik işe yaradı, Çin-ABD eksenli gerilimleri azalttı. Aynı zamanda süregelen bir Iran-ABD jeopolitik belirsizliği ve buna bağlı yüksek seyreden bir tansiyon vardır. Buna rağmen, USD’a yönelik beklentiler durağan kalmayı başarmaktadır.

Grafik. Dolar Endeksi (2014-2019)

Grafik. Dolar Endeksi (2014-2019)

İçeride Temmuz’un başlangıcı, hükümetten ekonomiye yönelik yüksek beklentilerle açıldı. Yılın ilk ve ikinci çeyreğinden gelen, tüm ötelenmiş tüketimlerle beklentiler gelip bu kritik bir dönemece yığıldı. Bugün için USD bazında grafik 98’de tutunuyor. Ancak 99’un de üstüne atamıyor. Sıkışıp kalmış görüntüsü veriyor. Yurtdışı Fed'in faiz indirimine ilişkin girişken tavrını terk etti. Küresel hava olabildiğine temkinli. Japonya-Güney Kore arasındaki ticaret gerilimi yükseliyor. Geçenlerde Cebelitarık’ta alıkonulan İran bandralı petrol şilebi, ABD-İran aksındaki jeopolitik riskleri ayyuka çıkardı. Haftanın içerideki en etkili olayı, merkez bankası başkanının görev süresinin bitmesine 10 ay kala, KHK ile görevine son verilmesiydi. Tüm bunlara rağmen, içerideki piyasalar dramatik düşüşlerle yanıtlar vermediler ve yatay seyri tercih ettiler. Öte yandan, son 10 gündür yükselen oynaklığımızı da burada not etmemiz gerekiyor. Orta vadeli bakıldığında, grafiklerde oluşan boşluklar bunun en güzel ifadesi olarak yer aldılar. Bankacılık dışındaki endeksler zayıf kaldılar. Sizin anlayacağınız, yazı tura devam ediyor. %50 yukarı, %50 aşağı seyri tercih ederken, yataya razı olmak kaçınılmaz oluyor. Kısa vade için dünya piyasalarının da benzer bir durumundan bahsetmek mümkündür.

Tut ki, para politikası kurulu 25 Temmuz toplantısında, %23,87-%23,86 seyreden ağırlıklı ortalama fonlama maliyetini 300bps indirsin. Yeni TCMB yönetiminin bu faiz indirimi, piyasada nasıl yorumlanacağı ortadadır. %20.87-%20.86 düzeyindeki yeni faiz koşulunun USD/TL’i nasıl, ekonomiyi nasıl, yabancıyı nasıl etkileyeceği o kadar belirsizdir ki; piyasa, ekonomi, yatırımcı sevinir mi sevinmez mi sorusunun yanıtı, havaya attığımız paranın tura mı, yazı mı geleceği kadar belirsizdir.